Un comune può fallire? Negli USA sì. E Detroit lo sta facendo.

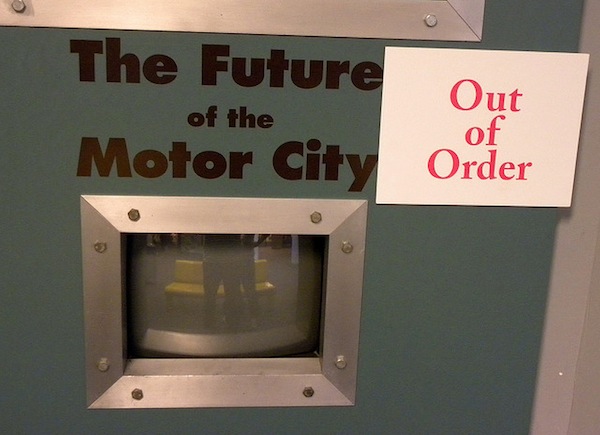

E’ famosa per essere la capitale americana dell’auto. Le tre principali imprese del settore, General Motors, Ford e Crysler, hanno sede qui. I residenti sono oltre 700’000, anche se negli anni ’50 erano oltre 1,8 milioni. Oggi è nell’occhio del ciclone per avere chiesto l’avvio delle procedure del Chapter 9, le disposizioni che si applicano quando un’autorità locale non è più in grado di far fronte ai propri debiti.

Bellinzona – 18 sono i miliardi di dollari di debiti (16,5 in franchi) a cui l’Amministrazione comunale di Detroit dovrebbe far fronte. E non ce la fa. A marzo è stato nominato dal governo statale un “manager per l’emergenza”, Kevyn Orr, avvocato specializzato in casi di bancarotta, con il compito di trovare una soluzione. Dopo quattro mesi, il 16 luglio, Orr ha formalmente proposto al governatore dello Stato del Michigan che lo aveva nominato di chiedere ufficialmente l’attivazione della procedura del Chapter 9.

Ma chi sono i creditori della città? La fetta più grossa dei debiti è nei confronti degli ex dipende

nti in pensione del Comune. 3.5 miliardi di dollari mancano all’appello delle casse pensioni. Altri 5-6 miliardi mancano per far fronte ai benefit assicurati sempre ai pensionati: si tratta, principalmente, di assicurazioni malattie.

Dopo i pensionati, vengono i possessori di obbligazioni comunali. Nel corso del tempo, Detroit ha sviluppato un vasto assortimento di obbligazioni: ci sono quelle collegate alle entrate delle aziende municipalizzate ( 6.4 miliardi), quelle emesse per coprire i disavanzi delle casse pensioni (1.4 miliardi), quelle garantite e quelle non garantite.

Oltre alla residuale quota degli “debiti diversi”, non potevano mancare i “classici” contratti di SWAP sottoscritti con le banche. Con essi, il Comune inseguiva la “stabilizzazione” del tasso di interesse sui debiti, scambiando tassi d’interesse variabili con un più prevedibile tasso fisso. Ovviamente, se i tassi variabili di mercato fossero stati più alti del tasso fisso concordato, il Comune ci avrebbe guadagnato. Al contrario, se i tassi di mercato fossero stati più bassi, al Comune sarebbe spettato l’onere di pagare la differenza alle banche. Pare che il secondo caso sia stato ben più tipico del primo.

Oltre alla residuale quota degli “debiti diversi”, non potevano mancare i “classici” contratti di SWAP sottoscritti con le banche. Con essi, il Comune inseguiva la “stabilizzazione” del tasso di interesse sui debiti, scambiando tassi d’interesse variabili con un più prevedibile tasso fisso. Ovviamente, se i tassi variabili di mercato fossero stati più alti del tasso fisso concordato, il Comune ci avrebbe guadagnato. Al contrario, se i tassi di mercato fossero stati più bassi, al Comune sarebbe spettato l’onere di pagare la differenza alle banche. Pare che il secondo caso sia stato ben più tipico del primo.

Chiedendo l’applicazione d

el Chapter 9, è come se l’avvocato Orr avesse fermato il gioco nascondendo la palla sotto la maglia. Si riprenderà a giocare secondo nuove regole che, di certo, saranno più sfavorevoli per i creditori. Spetta al giudice federale decidere 1) se le condizioni sono tali da giustificare l’interruzione del gioco e, se del caso, 2) se le nuove regole proposte da Orr, per quanto sfavorevoli per i creditori, sono sufficientemente ragionevoli data la situazione.

A questo punto, due domande sorgono spontanee:

1. in che cosa consiste la procedura del Chapter 9?

2. come si è arrivati a questa situazione?